Оформление еще одной ипотеки в Сбербанке при наличии действующей

Ввиду того, что ипотека – долгосрочный кредит, заранее предугадать характер взаимодействия заемщика с финансовой организацией достаточно сложно. У одних клиентов получается погасить задолженность досрочно, у других возникает потребность в реструктуризации ипотеки, третьи инициируют процедуру банкротства и лишаются залогового имущества. Не исключены и ситуации повторного обращения физических лиц в кредитное учреждение. В данной статье мы рассмотрим, как действующему ипотечному клиенту оформить в Сбербанке еще один заём на покупку недвижимости.

Особенности оформления второй ипотеки

Крупнейшая финансовая организация страны всегда идет навстречу своим клиентам, поэтому оформление двух ипотечных займов одним физ. лицом в Сбербанке — не редкость. Главным условием выдачи нескольких кредитов является высокий уровень платежеспособности заемщика. При расчёте данного показателя учитываются не только доходы гражданина, но и имеющаяся у него долговая нагрузка. Если ежемесячно более 50% заработка уходит на выполнение обязательств по текущим ссудам, об одобрении нового кредита в большинстве случаев можно и не думать. Следует иметь в виду, что для оценки рисков во внимание берутся все действующие займы, кредитки, карты с овердрафтом, будущие расходы по ипотеке, а также доля участия физ. лица в займах в качестве созаемщика.

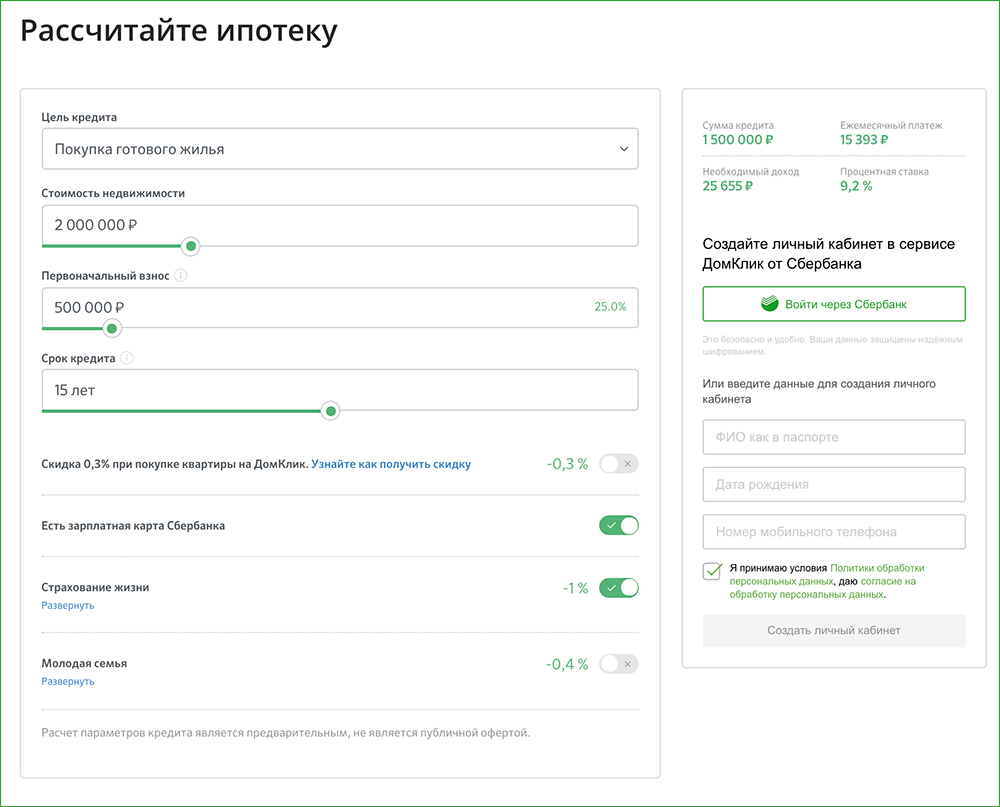

Прежде, чем обратиться в Сбербанк для повторного кредитования, физ. лицу следует проанализировать свои финансовые возможности. С помощью онлайн-калькулятора, представленного на официальном сайте учреждения, можно легко посчитать размер ежемесячных расходов и требуемых для их покрытия доходов.

Зачастую потребность во второй ипотеке возникает у молодых семей, в которых после рождения детей проблема увеличения жилплощади требует срочного решения. При отсутствии денег на первоначальный взнос такие клиенты вправе оформить заём под залог недвижимости, однако подобные программы кредитования характеризуются высокими процентными ставками. Кроме того, при определенных обстоятельствах финансовая организация может не принять в качестве обеспечения жилище с обременением. В подобных ситуациях целесообразно на льготных условиях получить новую ипотеку, продать старую квартиру, осуществить частично досрочное погашение долга и постепенно аннуитетными платежами рассчитаться с кредитором.

Чтобы увеличить шансы повторного одобрения заявки на ипотеку, физическому лицу необходимо:

- Доказать свою платежеспособность. Не только стабильные доходы, но и наличие автомобиля, гаража, дачного участка положительно влияют на решение кредитора.

- Привлечь надежных созаемщиков. Их возраст и уровень благосостояния будут учитываться при расчете максимальной суммы ссуды.

- Стать зарплатным клиентом Сбербанка. Данная мера способствует снижению процентной ставки и сокращению перечня требуемых документов.

- Воспользоваться гос. поддержкой (если применимо). Материнский капитал, жилищные сертификаты принимаются в качестве первоначального взноса.

- Подобрать объект недвижимости с помощью сервиса «ДомКлик». Взаимодействие с финансовой организацией в режиме онлайн избавляет от бумажной волокиты и утомительных поездок в отделение банка, а сервис зчастую предлагает дополнительную скидку.

- Застраховать свою жизнь. Мера способствует получению дополнительной скидки по ставке (экономия составляет 1%).

Примечание: Выполнение всех вышеуказанных действий не является гарантией выдачи крупного целевого займа. Кредитная организация вправе отказать в выдаче второй ипотеки без объяснения причин.

Требования к заемщику и документам

При рассмотрении заявок на ипотеку, Сбербанк оценивает потенциальных заемщиков по стандартным критериям:

- Гражданство – исключительно РФ. Кредит на покупку недвижимости не выдаётся лицам, имеющим вид на жительство или разрешение на временное проживание на территории РФ.

- Возраст – не менее 21 года. Однако на момент полного погашения задолженности клиент должен быть моложе 75 лет.

- Трудовой стаж – более полугода на текущем месте работы. При этом величина общего стажа должна превышать 12 месяцев за последние 5 лет.

- Прописка – постоянная регистрация в городе присутствия банка. Допускается временная регистрация, срок действия которой составляет более 6 месяцев.

- Созаемщик – обязательно супруг/супруга для лиц, находящихся в официальном браке. Исключение: супруг/супруга не является гражданином РФ; между мужем и женой заключен брачный договор, которым предусмотрено раздельное владение имуществом.

Ввиду того, что выдача второй ипотеки – риск не только для клиента, но и для кредитора, финансовая организация предъявляет в таких случаях к заемщикам дополнительные требования. Основными из них считаются:

- Высокий уровень дохода. Физ. лицу должно хватать средств не только на выполнение обязательств по обоим займам, но и на удовлетворение собственных потребностей. Дополнительный заработок (например, сдача квартиры, пенсия или реализация ценных бумаг) также учитывается при оценке платежеспособности.

- Кредитная история. Наличие просрочек или штрафов по первой ипотеке или по любым другим ранее выданным займам может поставить крест на получении новой ссуды. Репутация заемщика – один из важнейших показателей для Сбербанка. Чем добросовестнее гражданин выполняет возложенные на него обязательства, тем лояльнее к нему отношение кредитора. Неплательщикам отказывают как в повторной выдаче ипотеки, так и в реструктуризации или в рефинансировании имеющейся.

- Первоначальный взнос. Его величина должна превышать 10-15% от стоимости приобретаемого жилища. При отсутствии денежных средств заявка не будет принята на рассмотрение даже от самого благонадежного клиента.

- Размер задолженности. Если по первому ипотечному займу осталось внести менее 30% общей суммы, вероятность одобрения второго кредита увеличивается в разы.

- Иждивенцы. Ввиду того, что платежи по ипотеке существенно урезают семейный бюджет, финансовая организация анализирует их влияние на благосостояние иждивенцев заемщика. Для этого из суммарного дохода семьи вычитаются регулярные расходы по займам, а результат делится на всех домочадцев. Полученное значение не может быть ниже прожиточного минимума.

- Залоговое имущество. Обеспечением по кредиту может выступать как приобретаемый объект недвижимости, так и любой другой, имеющийся в собственности у клиента банка. При этом стоимость недвижимости должна превышать сумму займа. К квартирам, домам и таунхаусам предъявляется ряд требований, с их полным перечнем можно ознакомиться на сайте учреждения.

Перечисленные критерии в большинстве случаев играют для Сбербанка решающую роль во время принятия решения об одобрении второй ипотеки. Однако все случаи индивидуальны, возможны и снисхождения, и ужесточения условий.

Последним важным параметром оценки заемщика является пакет предоставленных им документов. Их повторная проверка занимает меньше времени, но перечень справок остается прежним.

При подаче заявки на вторую ипотеку физ. лицу в банк следует передать:

- Паспорт гражданина РФ (штамп о регистрации должен быть действующим);

- Заявление-анкету;

- Второй документ, подтверждающий личность:

- водительское удостоверение;

- военный билет;

- загранпаспорт;

- СНИЛС

- удостоверение личности военнослужащего;

- удостоверение личности сотрудника федеральных органов власти;

- Справки об уровне доходов и финансовом состоянии (для зарплатных клиентов Сбербанка не требуется);

- Документы по объекту недвижимости;

- Выписка о состоянии дебетового счёта или любой другой документ, подтверждающий наличие первоначального взноса;

- Документы созаемщиков (паспорта, 2-НДФЛ и т.д.).

Примечание: Перечень документов может быть скорректирован по усмотрению финансовой организации.

Заключение

Погашение одной ипотеки – непростая задача, а одновременная выплата нескольких крупных займов может привести к банкротству. Чтобы не попасть в долговую яму, каждый заемщик перед повторным обращением в Сбербанк должен проанализировать своё материальное положение, проверить себя на соответствие требованиям к клиентам и ознакомиться с действующими программами оформления кредитных продуктов. Получить консультацию с учетом всех индивидуальных особенностей физ. лицу удастся в отделении кредитного учреждения.